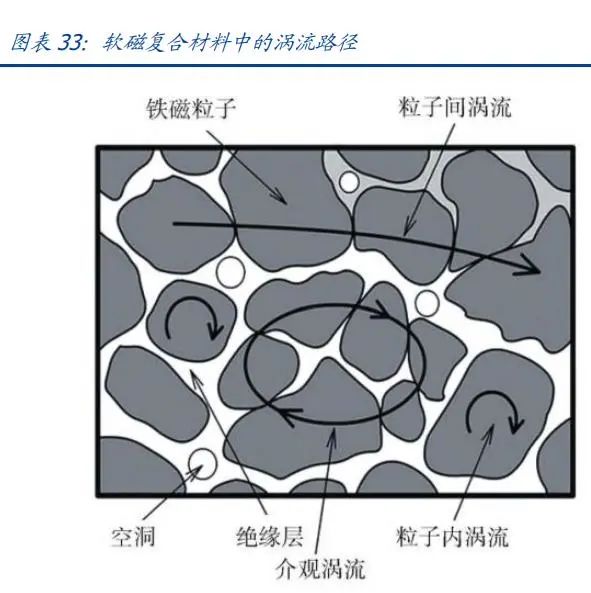

磁粉芯兼具金属软磁材料和软磁铁氧体的优点,具有电阻率高、磁导率高的优良特性。磁粉芯内部磁性粉末颗粒之间存在数量众多的分布式气隙,提高了直流偏置特性。另外 磁性粉末颗粒尺寸仅为微米量级,因此极大地降低了高频交变磁场下磁性粉末颗粒内部 的涡流,表面的绝缘材料可有效阻隔不同金属磁性颗粒之间的祸流、限制颗粒间涡流的 流通,从而减小颗粒间的涡流损耗。与传统金属软磁材料相比,经绝缘包覆后的软磁复 合材料具有较高的电阻率,可以有效降低高频下材料的涡流损耗,与软磁铁氧体相比, 软磁复合材料的磁通密度相对较高,更能满足电子元器件小型化的要求。

磁粉芯制备工艺主要包括制粉、绝缘包覆、压制、热处理四个环节,软磁粉末制备工艺 流程虽短,但各个工艺环环相扣。1)制粉:制粉是磁粉芯生产的核心环节,配方与粒径 对产品密度和磁导率起到决定性作用,水雾化法、气雾化法为主流工艺,制得的粉末粒 径约 45-75μm;2)绝缘包覆:绝缘包覆工艺与材料的选择主要影响磁粉芯损耗性能, 是减小涡流损耗的关键所在,目前主流材料采用有机+无机复合材料进行包覆。3)压制:压制成型过程中随着压制压力的增大,材料的磁导率会增大,铁损也会减少,但当压力 值超过一定值后,磁损耗反而会增加,这是由于过大的压力导致包覆层破坏。4)热处理:热处理是为了释放压制成形后材料内部的残余应力和改善力学性能,但热处理温度又受 到绝缘包覆材料耐热特性的限制。因此,如何平衡好磁导率、饱和磁感应强度和磁损耗 等各性能是工艺流程的难点所在。

雾化法为当前制粉的主流工艺,球形度好,有利于磁导率和饱和磁通密度的提升。制粉 方法主要包括雾化法和破碎法:1)雾化法:雾化法分为气雾化法和水雾化法,通过高速 喷射而出的雾化介质冲击合金液体,从而使其破碎为细小的液滴然后通过快速冷却的方 式得到需要的软磁粉末。该方法制得的粉末形状多为球形在压制成型时能使得表面绝缘 层保持完好, 可以提高材料的电阻率,有利于磁导率和磁通密度的提高的制作成本低、 制备工艺简便易于工业化生产, 是目前铁硅铝、铁镍等磁粉芯的主流生产工艺。2)破 碎法:破碎法是将非晶或纳米晶合金薄带在一定的温度下进行脆化处理,利用球磨等机 械破碎方法将脆化后的薄带加工成符合技术要求的粉末。

4.1 供给端:国内厂商战略重视加成,铂科新材稳居行业龙头

磁粉芯领域,铂科新材、东睦科达国内遥遥领先,其余厂商处于跟进态势。磁粉芯领域, 国外美磁、昌星布局较早,我国的合金软磁粉芯产业发展迅速,国内东睦科达、铂科新 材分别于 2000 年、2009 年开始布局,目前已分别具备 1.5 万吨、2.5 万吨产能,遥遥领 先国内同行;受益于新能源车、光伏等需求强劲拉动,目前各家企业已将磁粉芯作为重 点业务板块布局,铂科新材、东睦科达 2024 年分别规划 5 万吨、4 万吨产能,均实现翻 倍式增长,横店东磁、天通股份、云路股份等入局较晚,目前处于跟随态势。

4.2 需求端:新能源车&光伏潜在增长空间巨大

金属软磁粉芯主要应用于功率电感,主要服务 DC/DC, AC/DC 等电能变换的环节。功率电感可应用于整流(交流变成直流,AC/DC)、逆变(直流变成交流,DC/AC)、斩波 (直流变成直流,DC/DC)、变频(改变供电频率)、功率因数矫正(减少高频谐波对电 网干扰)、开关和智能控制等电路,能够使电网的工频电能最终转换成不同性质、不同用 途的电能,以适应各种用电装置的需要。DC/DC 电路在系统中承担升降压功能,输入输 出端均为直流,利用电感通断瞬间产生的高压,通过调整占空比可实现要求的升降压功 能,DC/AC 电路则承担交直流转换,对应下游应用领域来看,可广泛应用于逆变器、车 载充电机、充电桩、变频空调、UPS 等领域。

预计未来三年磁粉芯复合增速有望达 17.7%,新能源车、光伏相关链条增长空间大。根据我们测算,受益于新能源车强劲增长的需求带动以及光伏逆变器快速放量,磁粉芯 需求量将由 2022 年的 15.4 万吨增长至 25.2 万吨,CAGR 达 17.7%。其中新能源车&充 电桩需求 CAGR 分别达 49.7%、51.8%,二者至 2025 年占总需求比例有望达 20%以上;光伏逆变器&储能变流器需求增速 CAGR 分别达 16.6%、42.0%,至 2025 年占总需求比 例分别为 35.8%、4.6%;变频空调&UPS 为重要的存量市场,未来有望稳步增长。

4.2.1 新能源车及充电桩:高压快充有望提升磁粉芯单位用量

海外政策加码,全球新能源车将共同迎来高增长。回顾 2021 年,尽管新能源汽车面临 疫情影响、产品“缺芯”、原材料价格飞涨等挑战,但新能源乘用车市场保持爆发式快速 增长,国内新能源车销量同比增 157.6%至 352 万辆,全球同比增 108%至 681 万辆, 随着欧洲超严格减排法案倒逼车企电动化,各国纷纷加码基建投入和购车补贴;美国拜 登政府上台后也高度重视电动车产业,我们预计 2022 年国内新能源车销量有望达 560 万辆,同比增加 59%,全球新能源车销量有望达 1069 万辆,同比增加 57%,预计 2025 年,全球新能源车销量有望达 2625 万辆,2021-2025 年 CAGR 达 34%。

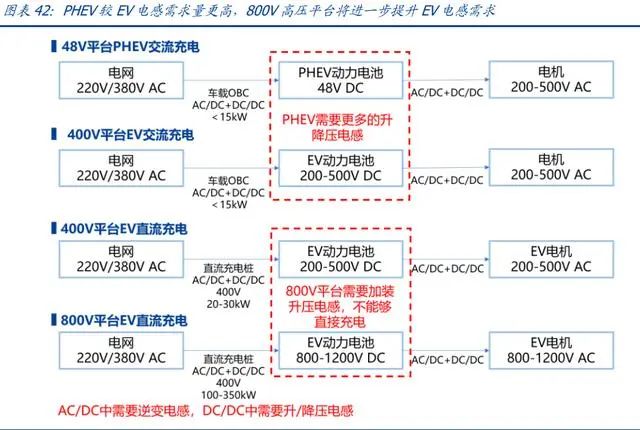

800V 高压即将量产,快充技术有望升级。大功率快充技术是解决电动车续航短、充电 慢的一种趋势,通过将整车电压平台从 400V 提升到 800V、1000V 甚至更高的水平实现高压系统扩容,不仅能够提高充电功率,缩短充电时间,同时在用电功率相同的前提下, 提高电压等将减小高压线束上传输电流,可缩短高压线束截面积,降低线束使用量。2019 年保时捷 Taycan 上市,率先量产 800V 电压平台,此后现代、奔驰、通用、比亚迪、广 汽埃安、吉利极氪、小鹏等国内外车企纷纷布局 800V 快充技术,有望 2021 年底后陆续 实现量产。电压平台升高对部件的绝缘能力、耐压等级提出更高的要求,同时 DC/DC(直 流升降压)、OBC(车载充电机)等部件面临升级需求。

PHEV 单车磁粉芯用量为 EV 的 3-4 倍,800V 电压平台将提升 EV 单车需求。1)PHEV 方面,相较 EV,PHEV 由于动力电池电压平台只有 48V,若匹配驱动电机 200-500V 电 压平台,车载充电机(OBC)+逆变器环节需要更多的升压电感,根据铂科新材披露,目 前 EV 单车磁粉芯用量 0.6-0.8kg/辆,而 PHEV 单车磁粉芯需求约 2-3kg/辆,是 EV 的 3- 4 倍,大众 DM-I 60KW 车型用量达到 3.3kg/台;2)EV 方面,未来随着 EV 逐步向 800V 高电压平台转换,为匹配 400V 直流桩(电压平台转换过程尚需时日,因此不可能大规 模铺开 800V 充电桩),需要加装 DC/DC 升压电路,单车用量有望提升至 2.7kg,即便后 续直流桩逐步转换为 800V 平台,电感需求仅是从汽车转向充电桩,因此长远看磁粉芯 需求提升确定性较高。

受益于新能源汽车的发展和普及,配套充电桩的铺设需求激增。根据盖世研究院调研, 消费者在电动车选择方面仍然存在诸多疑虑,充电设施不足与续航能力担忧因素占据调 查人群 72%,已经成为限制新能源汽车普及的最大障碍因素。全球来看,根据彭博新能 源财经,2021 年全球公共充电桩保有 180 万台,与 1728 万台新能源车保有量相比,车 桩比为 9.6:1;国内来看,根据中国充电联盟, 2021 年全年公共充电桩新增 34 万台, 同比增长 16.7%,保有量 115 万台,对比 784 万辆的新能源汽车保有量来看,公共桩 车桩比为 6.8:1,考虑私人桩也仅达到 3:1,与远期 1:1 的目标仍有较大差距,伴随新能 源车销量增长与车桩比逐步下滑,未来充电桩增长空间巨大,预计国内 2025 年整体车 桩比有望达 2:1。

超级快充直击新能源车里程焦虑应用痛点,大功率直流充电桩需求旺盛。政策方面, 《2020 年政府工作报告》中已将充电基础设施纳入新基建七大产业之一。直流充电方式 相较家用标准交流电充电方式速度大幅提高,一个 150kW 的直流充电器可以在大约 15 分钟内为电动汽车增加 200 公里续航,目前市面上多家主机厂和充电桩服务商均在布局 120-480kW 超级快充。根据彭博新能源,全球直流快充电桩在年新增总量中占比由 2020 年的 15%提升至 27%(数量);根据中国充电联盟,2021 年国内新增公共桩中,直流桩 占比达 47%。

预计新能源车对磁粉芯需求量未来三年 CAGR 为 49.7%,占总需求比例将由 9.6%提 升至 19.9%。新能源车领域,假设国内 PHEV 占比为 20%,海外占比 40%,可测算出 全球 PHEV 占比,假设单车用量为 2.5kg/台;EV 方面,目前单车用量假设 0.7kg/台,未 来高压平台占比提升有望大幅增加单车磁粉芯用量,假设 2025 年增长至 1.4kg/台,对 应新能源车磁粉芯需求量将由 2022 年的 1.49 万吨增长至 2025 年的 4.99 万吨,CAGR 达 49.7%。

预计直流充电桩对磁粉芯需求量未来三年 CAGR 为 51.8%,占总需求比例将由 0.6% 提升至 1.2%。2021 年由于国内新能源车销量激增,而公共桩基础设施建设略有滞后, 假设 2025 年车桩比(公共)逐渐回落至正常水平 7:1,其中直流快充占比谨慎假设由 46% 提升至 50%,单台磁粉芯用量假设 1.4kg/台,对应直流充电桩磁粉芯需求量将由 2022 年的 894 吨增长至 2025 年的 3135 吨,CAGR 达 51.8%。

4.2.2 光伏+储能:有望受益于分布式光伏&风光储一体化需求拉动

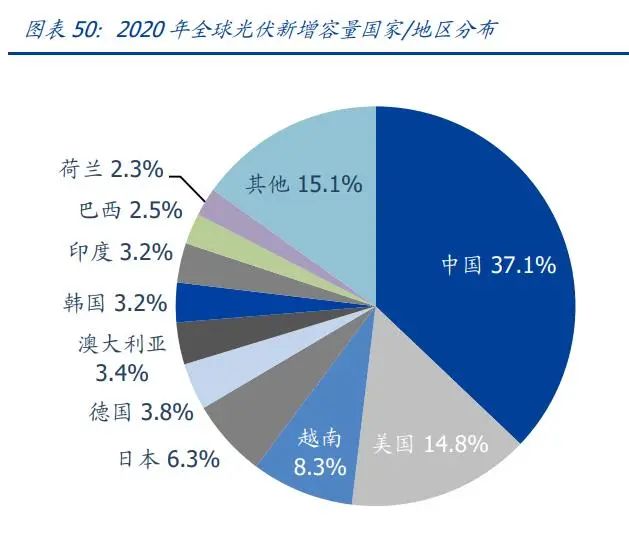

碳中和目标推升全球光伏市场快增长。随着节能环保步伐的加快,全球光伏新增装机容 量持续快速提升。根据中国光伏行业协会(CPIA),2020 年全球虽然受到新冠疫情爆发 的不利影响,但光伏新增装机规模仍保持增长势头,同比增长 13%达到 130GW,2011- 2020 年 CAGR17.6%,其中中国占比 37.1%,位列全球第一。CPIA 预计,在乐观情况 下,2025 年全球光伏新增装机有望达 330GW,2020-2025 年 CAGR20.5%;保守情况 下,2025 年全球光伏新增装机有望达 270GW,2020-2025 年 CAGR15.7%,光伏发电已 成为全球增长速度最快的可再生能源品种。

磁粉芯主要应用于组串式逆变器中 Boost 升压电感和大功率交流逆变电感。光伏电池 片产生的低压直流电先经 Boost 升压电感进行升压,之后通过大功率交流逆变电感将直 流电压通转换成 50Hz 正弦波交流电并网,输入电网时,必须使用重要的大功率交流逆 变电感。目前光伏逆变器可以分为集中式逆变器、组串型逆变器、集散式逆变器,集中 式逆变是将若干个并行的光伏组串连到同一台集中逆变器的直流输入端,集中进行交流 转换,主要采用硅钢片;组串式逆变是每个光伏组串通过一个逆变器,在交流端并联后 并网。

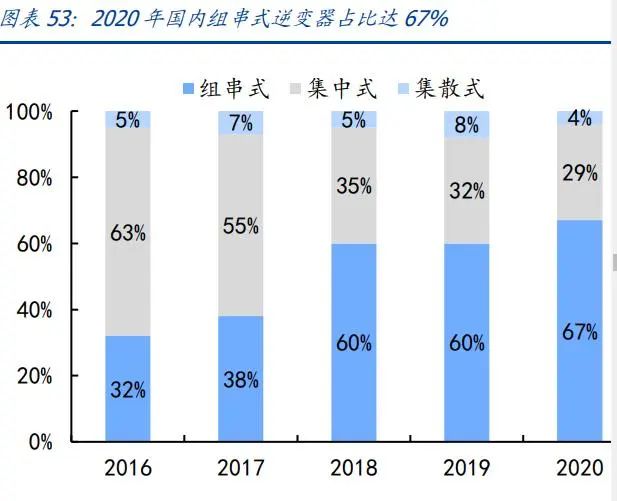

分布式光伏占比提升有望促进组串式逆变器渗透率提升,进一步拉动磁粉芯需求。随着 行业进入平价时代,能够适应复杂地形、更加灵活的分布式光伏电站进入快速发展期。近年来新增装机中,分布式占比始终处于 30%以上,2021 年达到 53%。随着集中式光 伏电站中组串式逆变器使用占比升高以及分布式光伏电站的快速发展,市场主流产品由 原先的集中式逆变器转变为目前的组串式逆变器,近年来占比稳定在 60%以上。

可再生能源大规模推广,储能产业的发展成为大势所趋。储能特别是电化学储能技术系 统可广泛应用在发电侧/电网侧/负荷侧,改善电网调频、调峰性能等。风电、太阳能发电 等可再生能源发电随机性、波动性大,规模化并网影响电网稳定运行。储能系统可为新 能源大规模发展和并网提供有力支撑。储能变流器和储能电池及其能量管理系统是电化学储能系统的核心部分。储能变流器 (Power Conversion System,PCS),是一种由电力电子变换器件构成的装置,它连接着 电池系统和交流电网,不仅能满足传统并网变流器对直流电转换为交流电的逆变要求, 还可满足储能系统“充电+放电”带来的双向变流需求,具有对电池充电和放电功能,可 用于光伏、风力发电功率平滑、削峰填谷、微型电网等多种场合,磁粉芯主要应用在充 放电及逆变模块中。

未来五年,随着分布式光伏、分散式风电等分布式能源的大规模推广,电化学储能行业 将面临更广阔的市场机遇。2021 年 5 月,国际能源署(IEA)对外发布《2050 年净零排 放:全球能源行业路线图》,据 IEA 的预测,为满足全球碳中和条件,未来 10 年全球可 再生能源平均年度新增装机规模至少要达到730GW,约是2019年新增装机容量的4倍;全球光伏及风电在总发电量中的占比将从目前的 9%提升至 2030 年的 40%;此外,锂 电池成本持续下降的推动下,电化学储能装机规模一直保持高速增长的趋势,IEA 预计, 2025 年全球电化学储能新增装机将达 30.7GW,CAGR 达 41.8%。

预计光伏逆变器对磁粉芯需求量未来三年 CAGR 为 16.6%,占总需求比例将由 36.8% 小幅下滑至 35.8%。基于 CPIA 预测的全球光伏新增装机数据以及 HIS Markit 预测的光 伏逆变器替换数据,假设组串式逆变器装机占比由 2020 年的 67%提升至 75%,单 GW 磁粉芯需求量为 380 吨,对应光伏逆变器磁粉芯需求量将由 2022 年的 5.68 万吨增长至 2025 年的 9.0 万吨,CAGR 达 16.6%。预计储能变流器对磁粉芯需求量未来三年 CAGR 为 42.0%,占总需求比例将由 2.6% 提升至 4.6%。基于 IEA 预测的电化学储能新增装机数据,考虑光伏逆变器与储能变流 器功能类似,假设单 GW 磁粉芯用量为 380 吨,测算储能变流器磁粉芯需求量将由 2022 年的 0.4 万吨增长至 2025 年的 1.16 万吨,CAGR 达 42.0%。

4.2.3 其他领域:变频空调、UPS 为磁粉芯重要的存量市场,规模有望小幅提升

空调新规驱动变频空调市场高速增长,2021 年 1-10 月市场占比达 69%。2020 年 7 月,空调新规实施,我国变频空调出货迅速提升,根据产业在线,2020 年我国家用空调 产量达 14491 万台,其中变频空调达 8336 万台,同比增长 20%,渗透率达 57.5%;2021 年 1-10 月,我国变频空调出货同比增 35%至 9011 万台,渗透率进一步提升至 69%。随着节能环保标准趋严,预计变频家电渗透率将继续稳中有升,支撑永磁电机市 场持续扩张。

预计变频空调对磁粉芯需求量未来三年 CAGR 为 9.8%,占总需求比例将由 20.7%下 滑至 16.8%。合金软磁粉芯应用于变频空调变频器上的高频板载 PFC(功率因素矫正) 电感中,在变频空调输入整流电路中,起到电源输入功率因数的调节、抑制电网高次谐 波的储能升压电感的作用。假设未来空调市场增速为 3.0%,2025 年变频空调渗透率提 升至 90%,单台用量 0.25kg/台,对应变频空调磁粉芯需求量将由 2022 年的 3.20 万吨 增长至 2025 年的 4.23 万吨,CAGR 达 9.8%。

UPS 为磁粉芯重要的存量市场。UPS(不间断电源,Uninterruptible Power Supply),是 一种含有储能装置,以逆变器为主要元件、稳压稳频输出的电源保护设备。主要为计算 机等对供电稳定性要求高的领域,为其提供不间断的电力供应。当市电输入正常时,UPS 将市电稳压后供应给负载使用,此时的 UPS 实质是充当一台交流市电稳压器的功能,同 时它还向机内电池充电。当市电中断时,UPS 立即将机内电池的电能,通过逆变器转换 为 220V 交流电,以使负载维持正常工作,并保护负载软硬件不受损坏,目前已广泛应 用于金融、电信、政府、制造行业以及教育和医疗等领域。

预计 UPS 对磁粉芯需求量未来三年 CAGR 为 6.0%,占总需求比例将由 29.6%下滑 至 21.6%。根据 Global Market Insight 预测,受益于大数据、云计算拉动,预计 2022 至 2028 年 UPS 市场规模复合增速将达 6%,对应 UPS 磁粉芯需求量将由 2022 年的 4.06 万吨增长至 2025 年的 5.44 万吨。